36.28.6.4. Модель «МОЛОТ» (Б) на нисходящем «медвежьем» рынке («ПОКУПКА»)

I. Примеры модели…

Модель «Молот» может появиться как восходящем «бычьем», так и на нисходящем «медвежьем» рынке (причем, не только на «вершине» и на «дне», но и по ходу движения, например, в середине трейда).

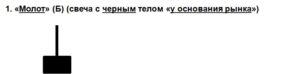

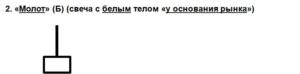

Особо информативны модели данной серии, появляющиеся «на вершине рынка» («Молот» /М/) и «у основания рынка» («Молот» /Б/).

В зависимости от места появления «Молот» несет разную смысловую нагрузку.

В настоящем параграфе будет рассмотрена модель «Молот» (Б), которая появляется «у основания рынка», как бы «выковывая» его «дно», что позволяет участникам рынка надеяться на рост цены и разворот рынка по направлению «ВВЕРХ».

Рис. I_36.28.6.4._1

Рис. I_36.28.6.4._2

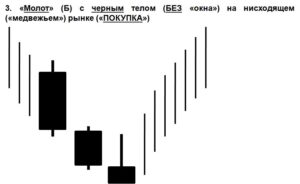

Рис. I_36.28.6.4._3

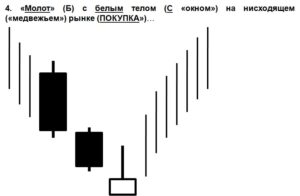

Рис. I_36.28.6.4._4

II. О чем говорит модель…

1. Появление модели «Молот» (Б) на понижательном тренде свидетельствует о проявлении на рынке силы, способствующей его росту, хотя в общем целом рынок еще продолжает показывать слабость (особенно, если свеча имеет ЧЕРНОЕ тело).

2. «Молот» (Б) «у основания рынка» свидетельствует о таком уровне противоборства «быков» и «медведей», которое говорит о возможности разворота «ВВЕРХ» (такая возможность сильнее, если свеча имеет БЕЛОЕ тело).

3. ВАЖНО:

1) Свечи, по форме напоминающие модель «Молот», на нисходящем («медвежьем») рынке имеют по настоящему разворотные свойства только «у основания рынка».

2) При появлении в процессе выраженного (но НЕ «у основания рынка») движения рынка «ВНИЗ» свечи, похожие на модель «Молот», как правило, входят в состав более сложных моделей «ПРОДОЛЖЕНИЯ» движения «ВНИЗ» или играют самостоятельную роль модели «ПРОДОЛЖЕНИЯ» «ВНИЗ» (там, где такие свечи подтверждают «отбой» цены «ВНИЗ» от уровня «сопротивления» в направлении «долгосрочной» тенденции «ВНИЗ»).

Примечание: Речь идет о ситуациях, когда после движения «ВНИЗ» на «среднесрочном» (рабочем) графике рынок сделал некоторую коррекцию «ВВЕРХ» и наткнулся на какой-либо уровень «сопротивления» (например, в виде линии Тенкан или Киджун в позиции базовых «медвежьих» сигналов «Трех линий» или «Парад линий»), от которого цена сделала «Отбой» «ВНИЗ» (в направлении не только «медвежьего» тренда «ВНИЗ» на «среднесрочном» тайм-фрейме, но и в направлении «долгосрочной» тенденции «ВНИЗ» на «долгосрочном» графике), сформировав при этом свечу в виде модели «Молот».

3) В промежуточных зонах «среднесрочных» (рабочих) графиков свечи, по форме напоминающие модель «Молот», являются обычными «свечами неопределенности», если общая ситуация на рынке говорит, что это НЕ «основание рынка». В последнем случае такие свечи НЕ имеет смысла анализировать и, тем более, глупо брать их за основу при принятии практических решений.

III. Правила распознавания модели…

1. Модель «Молот» (Б) появляется на понижательном тренде (и при этом, нас интересуют лишь модели «у основания рынка»).

Примечание: «Молоты», возникающие НЕ «у основания рынка», а в ходе понижательного тренда как такового, следует рассматривать в контексте, который складывается вокруг появившейся на графике модели. В целом же трейдера должны интересовать только «Молоты», возникающие «у основания рынка» и «на вершине рынка».

2. Тело модели «Молот» (Б) находится в нижней части ценового диапазона торговой сессии (свечи) (ВНИМАНИЕ !!! Не путайте понятие «нижняя часть диапазона свечи» с понятиями «основание рынка» или «дно рынка»).

3. Тело модели «Молот» (Б) может быть как черным, так и белым.

4. Надежной считается модель, верхняя тень которой НЕ более, чем в 2(два) раза длиннее тела свечи.

5. Нижней тени у «классической» модели «Молот» (Б) НЕ имеется.

Примечание: Для межбанковского валютного рынка ФОРЕКС характерно то, что большая часть свечей имеет как верхнюю, так и нижнюю тень (если уж не в один и более пунктов, то хотя бы в виде одного пипса). Полагаем, что у свечей типа «Молот» на ФОРЕКС допускается наличие очень короткой нижней тени (НЕ более 5% — 10% диапазона свечи, т.е. расстояния от Low до High свечи). Но это уже не «классическая» модель «Молот» (Б). Идентификация свечи, имеющей нижнюю тень, в качестве модели, близкой к классической модели «Молот» (Б), всегда должно осуществляться с учетом контекста, формируемого окружающими свечами и характеристик предшествовавшего ей понижательного «медвежьего» тренда (длины тренда, угла его наклона и других факторов). Впрочем, как и на рынке ценных бумаг, на ФОРЕКС встречаются и модели «Молот» (Б), у которых нижней тени нет совсем (как того и требует классика жанра).

IV. Описание механизма формирования модели…

1. Сначала сессии (дня) цена на понижательном тренде идет «ВВЕРХ», НО достигнув определенной высоты, под давлением «медведей» снижается:

1) образуя свечу с телом БЕЛОГО цвета и верхней тенью, которая (в «классическом» варианте) в 2(два) раза длиннее тела;

2) опускаясь ниже уровня цены открытия (Open), образуя свечу с телом ЧЕРНОГО цвета и верхней тенью, которая (в «классическом» варианте) также в 2(два) раза длиннее тела.

2. Если (после рывка «быков» «ВВЕРХ» в первой половине дня) «медведям» НЕ удается преодолеть точку открытия (Open свечи) и закрыть свечу НИЖЕ точки открытия дня, ТО формируется «Молот» с телом белого цвета и верхней тенью в 2(два) раза длиннее тела (при полном отсутствии нижней тени в «классическом» варианте модели «Молот»). ВНИМАНИЕ !!! Такой «Молот» свидетельствует о более глубоких сдвигах в настроениях рынка, чем «Молот» с черным цветом тела.

Если (после рывка «быков» «ВВЕРХ» в первой половине дня) «медведям» удается преодолеть точку открытия дня (Open свечи) и день (свеча) закрылся НИЖЕ точки Open, ТО формируется «Молот» с телом черного цвета и верхней тенью в 2(два) раза длиннее тела (опять же при полном отсутствии нижней тени в «классическом» варианте модели «Молот»).

V. Психологическое содержание модели…

1. Форма свечи «Молот» (Б) отражает:

1) сильные колебания цены внутри дня;

2) некоторую «слабость» рынка;

3) нарастающую «силу» рынка (наряду с признаками «слабости» в рамках все еще присутствующих на рынке «медвежьих» настроений под воздействием предыдущего длительного нисходящего движения);

4) психологическую готовность рынка развернуться и двигаться «ВВЕРХ».

2. С психологической точки зрения модель «Молот» (Б) «у основания рынка» (особенно свеча с телом белого цвета) как бы «выковывает дно» рынка, от которого можно оттолкнуться и двигаться в обратном направлении, т.е. «ВВЕРХ».

VI. Правила подтверждения модели…

1. Подтверждение модели «Молот» (Б) обязательно.

2. Подтверждением может служить:

1) следующая «бычья» свеча с достаточно сильным ЧЕРНЫМ телом;

2) следующая «бычья» (с БЕЛЫМ телом) или «медвежья» (с ЧЕРНЫМ телом) свеча типа «Зонтик» (Б) «у основания рынка» с нижней тенью в 2(два) раза длиннее тела (особенно, если нижняя тень «проколет» важный уровень «поддержки», но сама свеча закроется выше этого уровня).

3) следующая «бычья» (с БЕЛЫМ телом) или «медвежья» (с ЧЕРНЫМ телом) свеча типа «ТАКУРИ» (Б) «у основания рынка» с нижней тенью в 3(три) и более раза длиннее тела (особенно, если нижняя тень «проколет» важный уровень «поддержки», но сама свеча закроется выше этого уровня, что будет знаменовать явно выраженный «отбой» цены от уровня «поддержки»).

VII. Правила усиления модели…

1. Наличие у «Молота» (Б) БЕЛОГО тела усиливает модель, так как белый «Молот» (Б) «у основания рынка» всегда сильнее черного.

2. Чем длиннее БЕЛОЕ тело «Молот» (Б) «у основания рынка» и чем короче ЧЕРНОЕ тело, тем сильнее модель.

3. Наличие ценового разрыва «ВНИЗ» (между моделью «Молот» /Б/ и предыдущей свечой), усиливает модель.

4. Чем короче нижняя тень «Молот» (Б) (в идеале, – полное ее отсутствие), тем сильнее модель.

5. Чем продолжительнее предшествовавший появлению модели «Молот» (Б) «медвежий» понижательный тренд, тем сильнее модель.

6. Чем круче предшествовавший «медвежий» тренд, тем сильнее информационный посыл, который несет модель «Молот» (Б) «у основания рынка».

7. Модель усиливается, если незадолго до ее появления на графике цены появилась одна или несколько моделей «Пинцет».

VIII. Правила ослабления модели…

1. Наличие у модели «Молот» (Б) «у основания рынка» ЧЕРНОГО тела ослабляет модель, так как черное тело показывает большую «медвежью» энергию рынка, чем белое (а, следовательно, наличие определенных намерений рынка двигаться дальше «ВНИЗ» под воздействием понижательных настроений).

2. Чем длиннее ЧЕРНОЕ тело модели «Молот» (Б) «у основания рынка» и чем короче БЕЛОЕ, тем слабее модель.

IX. Правила отмены модели (правила утраты моделью своего информационного значения)…

1. Модель отменяется:

1) Если «Молот» (Б) с ЧЕРНЫМ телом пробил своим телом (сверху «вниз») важный уровень «поддержки», а сама свеча закрылась НИЖЕ этого уровня «поддержки» (особенно, если это произошло в условиях «чрезмерного», а не «умеренного» состояния «перепроданности» по Т. Демарку);

2) Если модели «Молот» (Б) предшествовала (т.е. стоит перед ней) очень сильная «медвежья» свеча (особенно, если это «Марубо:дзу закрытия». После мощной «медвежьей» «Марубо:дзу закрытия» можно предполагать, что следующий за ним «Молот» (особенно, если он имеет ЧЕРНОЕ тело… и тем более, если тело такого «Молота» закрылось ниже важного уровня «поддержки»…) не более чем размышление рынка перед тем, как пойти в направлении, которое указывает мощная «медвежья» «Марубо:дзу закрытия». В такой ситуации рынок может продолжить понижательный тренд;

3) Если модель «Молот» ранее уже неоднократно появлялась на текущем движении по ходу основного «медвежьего» понижательного тренда или по ходу коррекций рынка.

X. Фундаментальные правила применения модели…

1. В качестве «бычьей» разворотной модели на нисходящем («медвежьем») рынке модель «Молот» имеет значение и берется нами в расчет ПРЕИМУЩЕСТВЕННО в следующих обстоятельствах:

1) Если модель «Молот» (Б) появилась в ситуации, когда «долгосрочный» график (и особенно хорошо, если одновременно так же поступает и график СУПЕРТЕНДЕНЦИИ) показывает уверенную восходящую «БЫЧЬЮ» тенденцию.

2) Модель «Молот» (Б) появилась на «дне» рынка, т.е. после существенного и достаточно продолжительного «медвежьего» (в идеале – /во всяком случае в части рынка ценных бумаг/ приблизительно в течение одного месяца) движения рынка «ВНИЗ».

3) Модель «Молот» (Б) появилась на явно «перепроданном» рынке, о чем могут свидетельствовать стохастические осцилляторы (RSI/14/ или DeMarker/13/ либо REI), показывающие «перепроданность» рынка.

4) «Перепроданность», которую показывают стохастические осцилляторы, является «умеренной», а НЕ «чрезмерной» (за основу берем критерии Т. Демарка).

5) Модель «Молот» (Б) появилась на ДНЕВНОМ тайм-фрейме в то время, когда на «долгосрочном» (по отношению к ДНЕВНОМУ) НЕДЕЛЬНОМ графике обозначилось начало тенденция «ВВЕРХ».

6) Цвет тела свечи «Молот» (Б) при долгосрочной игре в расчет НЕ берем, (разумеется, учитывая, что «Молот» /Б/ с белым телом сильнее) А вот при краткосрочном трейдинге (на более мелких тай-фреймах, чем ДНЕВНОЙ /т.е. когда сделка длится не более одного дня… и, как правило, совершается на 1-ЧАСОВЫХ графиках…/) предпочтение отдаем «Молоту» (Б) с телом белого цвета, так как «Молот» (Б) белого цвета, как правило, намного сильнее черного.

7) Преимущество в применении модели «Молот» (Б) на выраженном нисходящем («медвежьем») рынке отдаем ситуациям:

– когда модель «Молот» (Б) подтверждает четко выраженный сигнал трендового индикатора ИШИМОКУ (9,26,52);

– когда модель «Молот» (Б) подтверждает «Отбой» (Снизу «ВВЕРХ») от сильного исторического уровня «ПОДДЕРЖКИ» после длительного движения цены «ВНИЗ»;

– когда модель «Молот» (Б) подтверждает четко выраженный «Отбой» (Снизу «ВВЕРХ») от НИЖНЕЙ линии канала Боллинджера или от СРЕДНЕЙ линии канала Боллинджера, смотрящей «ВВЕРХ»;

– когда модель «Молот» (Б) (после длительного движения цены «ВНИЗ») сформировался ВЫШЕ линий индикаторов DEMA(11) и TEMA(22) (непосредственно над линиями этих индикаторов), «проколов» НИЖНЕЙ «тенью» линии индикаторов, но закрывшись непосредственно НАД ними /чуть ВЫШЕ/).

8) При работе на ФОРЕКС и других рынках после появления модели «Молот»(Б) решения принимаем НЕ только на основании факта появления «Молот» (Б) на графике цены, НО и с учетом всего спектра информации, поступающей от рынков, индикаторов и ближайших к модели «Молот у основания» (Б) свечей на графике.

XI. Действия трейдера при появлении модели…

1. Действия трейдера, НЕ находящегося в рынке:

1) приготовиться к «ПОКУПКЕ»;

или

2) срочно «КУПИТЬ» «с рынка» или «по ордерам»;

Примечание: ВНИМАНИЕ !!! Здесь (и далее по тексту настоящей книги) «Срочно» не означает «Немедленно».

2. Действия трейдера, находящегося в рынке:

1) Поскольку «Молот» (Б) на понижательном тренде может свидетельствовать о проявлении на рынке силы, способствующей его росту и о возможности разворота «ВВЕРХ», в отношении ранее открытых «коротких» позиций, необходимо рассмотреть вопрос о том, чтобы:

а) или подтянуть Stop—Loss;

б) или частично «обрезать» (сократить) позицию;

в) или полностью закрыть позицию;

г) или «перевернуть» позицию.

XII. Особые условия…

1. ВНИМАНИЕ !!! ВАЖНО !!! При работе на межбанковском валютном рынке ФОРЕКС большой ошибкой трейдеров является стремление ориентироваться на модели, состоящие из одиночных свечей семейства «Зонтик», «Молот», «До:дзи».

На ФОРЕКС особо важно:

1) никогда НЕ принимать решений на основе моделей, состоящих из одиночных свечей;

2) видеть ближайшее окружение свечей, окружающих модель, состоящую из одиночной свечи;

3) принимать решения с учетом общего контекста ситуации, складывающейся на графике цены;

4) всегда ориентироваться исключительно на более сложные модели японских свечей, состоящие из нескольких или даже множества свечей.

2. Модель «Молот» (Б) имеет значение и «принимается в работу» только в том случае, если появляется у сильного уровня «поддержки» (в идеале, – если на этой свече цена совершает «отбой» от уровня).

3. ВНИМАНИЕ !!! ВАЖНО !!! «Молот» (Б) несет особо сильный информационный посыл и обладает неимоверной силой «бычьего» потенциала для разворота рынка по направлению снизу «ВВЕРХ», если «Молот» (Б) является завершающей свечей (или одной из них) более сложной модели японских свечей «8 – 10 новых НИЗОВ».

4. Цвет тела свечи «Молот» (Б) при долгосрочной игре в расчет НЕ берем, (разумеется, учитывая, что «Молот» с белым телом сильнее) А вот при краткосрочном трейдинге (например, на 1-ЧАСОВЫХ графиках…) предпочтение отдаем «Молотам» с телом БЕЛОГО цвета, так как в такой ситуации «Молот» белого цвета намного сильнее черного.

5. После появления на графике цены модели «Молот» (Б) для рынков характерны небольшой подъем цены с последующим возвратом цены «ВНИЗ» к телу «Молот» (Б) и дальнейшим тестированием уровня «поддержки», на котором сформировался «Молот» (Б). В результате после модели «Молот» (Б) может появиться свеча «Зонтик» (Б) «у основания рынка» в качестве подтверждения модели «Молот» (Б).

6. Наличие «окна» между «Молотом» (Б) и предыдущей свечей возможно, но не обязательно.

XIII. О разнообразии модели «Молот» (Б)…

1. Ниже приводим пример модели «Молот» (М) «ПРОДОЛЖЕНИЕ» тренда «ВНИЗ» и модели «Молот» (Б) «у основания рынка», взятые с графиков рынка ФОРЕКС.

2. Вариант модели «Молот» (М) «ПРОДОЛЖЕНИЕ» тренда «ВНИЗ»:

Рис. I_36.28.6.4._5

На вышеприведенном рисунке приведен пример модели «Молот» «ПРОДОЛЖЕНИЯ» нисходящего тренда на 1-ЧАСОВОМ графике рынка ФОРЕКС (на данную свечу указывает стрелка желтого цвета). Несмотря на то, что незадолго до появления свечи «Молот» индикатор ИШИМОКУ сформировал «Золотой крест», трейдерам и спекулянтам следовало отнестись к «Золотому кресту» осторожно и не торопиться входить в позицию «BUY». Как показало дальнейшее развитие событий, те, кто проявил осторожность, не пожалели об этом, так как после свечи «Молот» рынок 3(трое) суток двигался «ВНИЗ». ВНИМАНИЕ !!! О чем говорит приведенный пример ? О том, что само по себе появление модели «Молот» на нисходящем тренде еще не означает, что нужно входить в позицию «BUY» (т.е. «ПОКУПАТЬ»). Только достигнув самого дна, рынок оттолкнется от него и пойдет обратно («ВВЕРХ») или, на худой конец, сформирует «горизонтальный» тренд, в рамках которого просуществует некоторое время.

Рис. I_36.28.6.4._5.1

Еще более яркий пример модели «Молот» «ПРОДОЛЖЕНИЯ» тренда «ВНИЗ» приведен на рисунке I_36.28.6.4._5.1

Как видите, после свечи «Молот», на которую указывает красная стрелка, необходимо было выставить отсроченный приказ «SELL» на 5 пунктов ниже «Low» этой свечи.

Нам могут возразить, что «Молот» не модель «ПРОДОЛЖЕНИЯ», модель разворота по направлению «ВВЕРХ», так как «Молот» это свеча 3-го дня после пробоя Тенкан (Снизу «ВВЕРХ»), а значит «Молот» подтвердил «истинность» этого пробоя и «отковал» дно, от которого цена должна была двинуть «ВВЕРХ», а не «ВНИЗ».

Такая точка зрения в рассматриваемом случае никуда НЕ годится по следующим причинам.

Во-первых, нельзя забывать о контексте, который окружает свечу «Молот».

Во-вторых, рынок находится в позиции «Мертвого креста» индикатора ИШИМОКУ.

В-третьих, Тенкан (линия тренда ИШИМОКУ) направлена немного «ВНИЗ».

В-четвертых, средняя линия канала Боллинджера показывает резкий наклон «ВНИЗ».

При таком раскладе, ни о каком движении «ВВЕРХ» речи и быть не может.

Только движение «ВВЕРХ», а значит, – только «ПОКУПКА».

В-пятых, а если еще и Гистограмма MACD на НЕДЕЛЬНОМ тайм-фрейме (т.е. на графике «долгосрочной» тенденции) показывала в момент закрытия свечи «Молот» тоже направление «ВНИЗ» (и при этом осцилляторы на ДНЕВНОМ «среднесрочном» (рабочем) графике показывали бы зрелую, но умеренную «перекупленность», это было бы прекрасным сигналом к совершению сделки «SELL» («ПРОДАЖА») в направлении «Мертвого креста» ИШИМОКУ.

Рис. I_36.28.6.4._6

На рисунке I_36.28.6.4._6 яркий пример модели «Молот» (Б) «у основания рынка», которую мы взяли с ДНЕВНОГО графика валютной пары GBP/USD за 2019.10.09

На «разворотную» модель «Молот» (Б) «у основания рынка» указывает стрелка красного цвета.

После указанной модели рынок около 10 дней двигался «ВВЕРХ».

(С) Самойленко Н.В.

Декабрь 26th, 2020

Декабрь 26th, 2020  snv

snv  Опубликовано в рубрике

Опубликовано в рубрике  Теги:

Теги: