(С) Самойленко Н.В.

36.28.6.1. Модель «Зонтик на вершине» (М) восходящего («бычьего») рынка («ПРОДАЖА»)

I. Примеры модели…

ВНИМАНИЕ !!! Все маленькие свечи (независимо от цвета тела), у которых нет верхней тени, но есть длинная нижняя тень, являются свечами семейства «Зонтик». В зависимости от того, в каком месте рынка появляются эти свечи, какой вид приобретают, и в каком контексте рассматриваются, их принято именовать «Зонтик» или «Повешенный» или «Такури».

В данном параграфе речь пойдет об обычных «Зонтиках» (М).

Рис. I_36.28.6.1._1

Рис. I_36.28.6.1._2

II. О чем говорит модель…

1. «Зонтик на вершине» (М):

1) может свидетельствовать о сомнении участников рынка в том, стоит ли «ПОКУПАТЬ» и, тем самым, поддерживать движение рынка «ВВЕРХ»;

2) может подготавливать разворот «ВНИЗ».

Примечание: «Зонтик на вершине» (М) информативен и его имеет смысл брать в расчет, если он появился «на вершине рынка» (у самого его «потолка»)…

2. Возврат цены в рамках свечи (совершенный после ее первоначального снижения в направлении точки открытия свечи и дальше «ВВЕРХ») говорит о силе рынка.

3. Если тело «Зонтика» белое, сила рынка больше.

4. ВАЖНО:

1) Модель «Зонтик» на восходящем («бычьем») рынке имеет по настоящему разворотные свойства только на «вершине рынка».

2) При появлении в процессе выраженного (но НЕ «на вершине рынка») движения рынка «ВВЕРХ» «Зонтик», как правило, входит в состав более сложных моделей «ПРОДОЛЖЕНИЯ» движения «ВВЕРХ» или играет самостоятельную роль модели «ПРОДОЛЖЕНИЯ» «ВВЕРХ» (там, где «Зонтик» подтверждает «отбой» цены «ВВЕРХ» от уровня «поддержки» в направлении «долгосрочной» тенденции «ВВЕРХ»).

Примечание: Речь идет о ситуациях, когда после движения «ВВЕРХ» на «среднесрочном» (рабочем) графике рынок сделал некоторый откат «ВНИЗ» и наткнулся на какой-либо уровень «поддержки» (например, в виде линии Тенкан или Киджун в позиции базовых «бычьих» сигналов «Трех линий» или «Парад линий»), от которого цена сделала «Отбой» «ВВЕРХ» (в направлении не только «бычьего» тренда «ВВЕРХ» на «среднесрочном» тайм-фрейме, но и в направлении «долгосрочной» тенденции «ВВЕРХ» на «долгосрочном» графике), сформировав при этом свечу, похожую на модель «Зонтик».

3) В промежуточных зонах «среднесрочных» (рабочих) графиков «Зонтик» является обычной «свечой неопределенности», если общая ситуация на рынке говорит, что это НЕ «вершина рынка». В последнем случае такую свечу НЕ имеет смысла анализировать и, тем более, глупо брать ее за основу при принятии практических решений.

III. Правила распознавания модели…

1. Модель «Зонтик на вершине» (М) имеет значимость и принимается в расчет только в том случае, если появляется на повышательном тренде (и при этом, – на «вершине» рынка).

2. Тело свечи может быть как белым, так и черным.

3. Тело модели всегда маленькое.

4. Верхняя тень отсутствует.

5. Нижняя тень (в классическом варианте модели) в 2(два) раза длиннее тела свечи.

IV. Описание механизма формирования модели…

1. После открытия свечи «Зонтик» цена идет «ВНИЗ».

Примечание: Это происходит под натиском «медведей» (раньше времени решивших, что настало время продавать) и стоявших «ВВЕРХ» «быков», пожелавших зафиксировать прибыль.

2. Затем оставшаяся в рынке часть «быков» и присоединившиеся к ним новые (молодые и неопытные) «бычки» (по каким-то причинам решившие, что повышательный тренд продолжится), ломают движение «ВНИЗ» и цена поднимается «ВВЕРХ» в направление уровня цены открытия (Open) свечи, а иногда и выше этого уровня.

3. В результате (в зависимости от того, кто оказался сильнее к концу сессии /«быки» или «медведи»/) формируется черное или белое тело свечи «Зонтик» и нижняя тень, которая не менее, чем в 2(два) раза больше тела рассматриваемой модели.

Примечание: Будь то «вверху» или «внизу» рынка, нижняя тень у классического «Зонтика» никогда не бывает больше, чем в 2 раза, чем тело модели. Если нижняя тень больше тела в 3(три) и более раза, то речь идет не о «Зонтике», а о модели «Повешенный» (наверху рынка) или о модели «Такури» (в основании рынка). Если «тень» равна по длине «телу», то это опять же не «Зонтик», а модель из семейства «малых» свечей, о которых мы писали в параграфах 36.28.2. и 36.28.4. настоящего учебника.

4. Формирование модели «Зонтик» (М) (в своем окончательном варианте) обусловлено следующим поведением участников рынка:

– основная часть «быков» пока еще верит в повышательный «бычий» тренд и остается в рынке;

– другая часть «быков», ранее двигавших рынок «ВВЕРХ», начинают по немного фиксировать бумажную прибыль;

– на рынке стало появляться все больше и больше «медведей», которые (возможно спеша) стали входить в позицию «SELL» («ПРОДАЖА») и играя против «бычьего» тренда.

V. Психологическое содержание модели…

1. Форма свечи «Зонтик» (М) отражают определенные колебания цены внутри дня.

2. С психологической точки зрения:

1) Рынок находится в «повышательном» тренде, а значит, на нем однозначно присутствуют «бычьи» настроения.

2) В течение дня между «быками» и «медведями» как всегда идет схватка.

Какое-то время в течение дня «медведи» берут верх и им удается «продавить» цену вниз.

3) Далее (после движения цены «вниз» в течение некоторой части дня) под натиском «быков» и под влиянием действий «медведей», фиксирующих прибыль, цена отыгрывает «вверх» и максимально приближается к точке, в которой рынок открылся в данный день.

То, какая партия («быков» или «медведей») преуспела в своих стараниях в день формирования «Зонтика», будет следовать из цвета тела свечи.

Если «быкам» удается преодолеть точку открытия (Open свечи) и закрыться немного выше точки открытия дня, то формируется «Зонтики» (М) с маленьким телом белого цвета и нижней тенью, которая в классическом варианте в 2(два) раза больше тела свечи.

«Зонтик» с белым телом свечи (больше, чем свеча черного цвета) свидетельствует о том, что «бычьи» настроения на «повышательном» рынке все еще сильны (несмотря на то, что сам по себе «Зонтик» может свидетельствовать о некоторых сомнениях участников рынка в том, стоит ли дальше поддерживать движение рынка «ВВЕРХ»).

3. Поведение рынка, описанное выше, как правило, является намеком на то, что его участники стали раздумывать, не вошел ли рынок в зону «перекупленности», насколько далеко он туда зашел, не пора ли менять «бычьи» настроения на «медвежьи» и готовить разворот «ВНИЗ».

VI. Правила подтверждения «медвежьего» характера модели…

1. Подтверждение модели «Зонтик на вершине» (М) обязательно.

2. Подтверждением модели может выступить:

1) «Отбой» цены от мощного исторического или иного уровня «Сопротивления», состоявшийся на свече «Зонтик на вершине» (М) и(или) на следующей после нее свече;

2) Наличие «Дивергенции» между графиком цены и индикаторами;

3) Появление следом за «Зонтиком на вершине» (М) «медвежьей» свечи в ситуации «Дивергенции» и(или) «Отбоя» цены от ВЕРХНЕЙ линии канала «Боллинджера»;

4) Нахождение осцилляторов в зоне явной «умеренной» (по Т. Демарку) «Перекупленности» в момент закрытия свечи «Зонтик на вершине» (М) и разворот (на «Зонтике» /М/ или следующей за ним свече) осцилляторов в противоположном направлении, т.е. «Сверху ВНИЗ»;

5) пересечение линией осциллятора (Сверху «ВНИЗ») верхней линии, обозначающей зону «перекупленности» осциллятора (линии 60, 70, 80, 90… настройки устанавливаются с учетом торговых методов и систем конкретного трейдера);

6) пробой (Сверху «ВНИЗ») линии восходящего «бычьего» тренда и закрытие «Зонтика» (или следующей за ним свечи) НИЖЕ этой линии (при условии, что такой «пробой» сопровождается аналогичным «пробоем» (Сверху «ВНИЗ») важной линии на индикаторе RSI.

VII. Правила усиления модели…

1. Черное тело модели «Зонтик на вершине» (М) усиливает модель.

2. Чем продолжительнее предшествовавший появлению модели «Зонтик на вершине» (М) «бычий» повышательный тренд, тем сильнее модель.

3. Чем круче предшествовавший «бычий» тренд, тем сильнее информационный посыл, который несет «Зонтик на вершине» (М).

4. Модель усиливается, если незадолго до ее появления на графике цены появилась одна или несколько моделей «Пинцет».

5. Если появление модели «Зонтик на вершине» (М) сопровождается формированием полноценной модели «8 – 10 новых ВЕРХОВ» (из методов Сакаты Мунэхисы Хонмы /Хонма Сокю/) это усиливает модель «Зонтик на вершине» (М).

6. Если появление модели «Зонтик на вершине» (М) совпадает с фиксацией ключевых точек волн Эллиотта, прописанных в концепции TD-волн Т. Демарка (например, фиксацией точки «А» /т.е. начальной точки первой D-волны/, когда момент закрытия свечи «Зонтик на вершине» (М) совпадает с регистрацией максимальной цены закрытия за 21 день, которая расположена ВЫШЕ всех ценовых максимумов за предшествующие 21 день, а равно фиксация иных ключевых точек TD-волн по Т. Демарку).

Примечание: Подробнее об этих точках будет прописано в параграфе, посвященном волнам Эллиотта.

7. Если показатели объемов (Volums) в день формирования модели «Зонтик на вершине» (М) с телом ЧЕРНОГО цвета оказались существенно ВЫШЕ показателя объемов (Volums) в «бычий» день накануне, а показатель объемов (Volums) на следующий «медвежий» день после модели «Зонтик на вершине» (М) с ЧЕРНЫМ телом значительно ВЫШЕ показателей «Зонтика», это усиливает модель «Зонтик на вершине» (М).

Примечание: Такое поведение объемов показывает, что рынок не поддерживает дальнейшее движение «ВВЕРХ» (особенно при наличии у «Зонтика на вершине» (М) ЧЕРНОГО тела). И наоборот, рынок поддерживает движение «ВНИЗ», так как в день формирования (на следующий после «Зонтика» /М/ день) свечи с сильным телом ЧЕРНОГО цвета, объемы значительно выросли.

VIII. Правила ослабления модели…

1. Если «Зонтик на вершине» (М), появившийся на «среднесрочном» (ДНЕВНОМ рабочем) графике, противоречит долгосрочной «бычьей» тенденции по А. Элдеру на НЕДЕЛЬНОМ графике и(или) «бычьей» СУПЕРТЕНДЕНЦИИ по Самойленко Н.В. на МЕСЯЧНОМ графике, доверие к «медвежьей» модели «Зонтик на вершине» (М) снижается, так как противоречие долгосрочным тенденциям ослабляет модель.

2. Наличие у «Зонтика на вершине» (М) белого тела ослабляет модель.

3. Наличие у «Зонтика на вершине» (М) верхней тени ослабляет модель.

Примечание № 1: Верхняя тень говорит о том, что попытка «быков» двигать рынок выше и выше, на каком-то этапе ослабла, и они не смогли удержать в течение дня позиции и вынуждены были немного уступить «медведям». Так появляется верхняя тень. Это невесть какое ослабление, но его необходимо учитывать, особенно в контексте близлежащих свечей и общего развития ситуации.

Примечание № 2: У классической модели «Зонтика на вершине» (М) нет верхней тени. Классические модели рассматриваемой модели характерны для рынка ценных бумаг. Совсем другое дело ФОРЕКС на графиках которого практически не встречается свечей без теней (хоть в один пипс, но тень, как правило, есть).

IX. Правила отмены модели (правила утраты моделью своего информационного значения)…

1. Модель отменяется:

1) Если «Зонтик» (М) с БЕЛЫМ телом пробил снизу «ВВЕРХ» важный уровень «сопротивления» а сама свеча закрылась ВЫШЕ этого уровня «сопротивления» (особенно, если это произошло в условиях «чрезмерного», а не «умеренного» состояния «перекупленности» по Т. Демарку).

2) Если Модели «Зонтик» предшествовала (т.е. стоит перед ней) очень сильная «бычья» свеча (особенно, если это «Марубо:дзу закрытия»). После мощной «бычьей» «Марубо:дзу закрытия» можно предполагать, что следующая за ним «Зонтик» (особенно, если она имеет БЕЛОЕ тело… и тем более, если тело такого «Зонтика» закрылось ВЫШЕ уровня «сопротивления»…) не более чем размышление рынка перед тем, как пойти в направлении, которое указывает мощная «бычья» «Марубо:дзу закрытия», и рынок вполне может продолжить свой повышательный тренд.

3) Если модель «Зонтик» ранее уже неоднократно появлялась на текущем движении по ходу основного «бычьего» повышательного тренда или по ходу коррекций рынка.

X. Фундаментальные правила применения модели…

1. В качестве «медвежьей» разворотной модели на восходящем («бычьем») рынке модель «ЗОНТИК НА ВЕРШИНЕ» (М) имеет значение и берется нами в расчет ПРЕИМУЩЕСТВЕННО в следующих обстоятельствах:

1) Если Модель «Зонтик» (М) появилась ситуации, когда «долгосрочный» график (и особенно хорошо, если одновременно так же поступает и график СУПЕРТЕНДЕНЦИИ) показывает уверенную восходящую «МЕДВЕЖЬЮ» тенденцию.

2) Модель «Зонтик» (М) появилась на «дне» рынка, т.е. после существенного и достаточно продолжительного «бычьего» (в идеале – /во всяком случае в части рынка ценных бумаг/ приблизительно в течение одного месяца) движения рынка «ВВЕРХ».

3) Модель «Зонтик» (М) появилась на явно «перекупленном» рынке, о чем могут свидетельствовать стохастические осцилляторы (RSI/14/ или DeMarker/13/ либо REI), показывающие «перекупленность» рынка.

4) «Перекупленность», которую показывают стохастические осцилляторы, является «умеренной», а НЕ «чрезмерной» (за основу берем критерии Т. Демарка).

5) Преимущество в применении модели «Зонтик» (М) на выраженном восходящем («бычьем») рынке отдаем ситуациям:

– когда модель «Зонтик» (М) подтверждает четко выраженный сигнал трендового индикатора ИШИМОКУ (9,26,52);

– когда модель «Зонтик» (М) подтверждает «Отбой» (Сверху «ВНИЗ») от сильного исторического уровня «СОПРОТИВЛЕНИЯ» после длительного движения цены «ВВЕРХ»;

– когда модель «Зонтик» (М) подтверждает четко выраженный «Отбой» (Сверху «ВНИЗ») от верхней линии канала Боллинджера или от средней линии канала Боллинджера, смотрящей «ВНИЗ»;

– когда модель «Зонтик» (М) (после длительного движения цены «ВВЕРХ») сформировалась ниже линий индикаторов DEMA(11) и TEMA(22) (непосредственно над линиями этих индикаторов), «проколов» верхней «тенью» линии индикаторов, но закрывшись непосредственно под ними /чуть ниже/).

6) Модель «Зонтик» (М) появилась на ДНЕВНОМ тайм-фрейме в то время, когда на долгосрочном (по отношению к ДНЕВНОМУ) НЕДЕЛЬНОМ графике обозначилось начало тенденция «ВНИЗ».

7) Цвет тела свечи «Зонтик» (М) при долгосрочной игре в расчет НЕ берем, (разумеется, учитывая, что «Зонтик» /М/ с черным телом сильнее) А вот при краткосрочном трейдинге (на более мелких тай-фреймах, чем ДНЕВНОЙ /т.е. когда сделка длится не более одного дня… и, как правило, совершается на 1-ЧАСОВЫХ графиках…/) предпочтение отдаем «Зонтик» (М) с телом черного цвета, так как «Зонтик» (М) черного цвета, как правило, намного сильнее белого.

8) При работе на ФОРЕКС и других рынках после появления модели «Зонтик» (М) решения принимаем НЕ только на основании факта появления «Зонтик» (М) на графике цены, НО и с учетом всего спектра информации, поступающей от рынков, индикаторов и ближайших к модели «Зонтик на вершине» (М) свечей на графике.

XI. Действия трейдера при появлении модели…

1. ПОСКОЛЬКУ «Зонтик на вершине» (М) ОДНОВРЕМЕННО может свидетельствовать о сомнении участников рынка в том, стоит ли «ПОКУПАТЬ» (и, тем самым, поддерживать движение рынка «ВВЕРХ»), и в тоже самое время говорит «о силе» рынка (при белом теле большей), движение цены «ВВЕРХ» может продолжиться ИЛИ, пойти в обратном направлении ЛИБО сформировать «горизонтальный» тренд, ПОСТОЛЬКУ в состоянии такой неопределенности трейдеры должны быть чрезвычайно осторожны.

2. Действия трейдера, НЕ находящегося в рынке:

1) приготовиться к «ПРОДАЖЕ».

3. Действия трейдера, находящегося в рынке:

1) или подтянуть Stop—Loss;

2) или частично «обрезать» позицию «BUY».

4. Действия трейдера, находящегося в рынке (БОЛЕЕ ДЕТАЛЬНО):

1) подтянуть Stop—Loss;

или

2) частично «обрезать» позицию «BUY»;

или

3) срочно «ПРОДАТЬ», полностью закрыв позицию «ПОКУПКА», ранее открытую на стороне «быков» и ожидать возможности выступить на стороне «медведей».

XII. Особые условия…

1. ВНИМАНИЕ !!! ВАЖНО !!! При работе на межбанковском валютном рынке ФОРЕКС большой ошибкой трейдеров является стремление ориентироваться на модели, состоящие из одиночных свечей семейства «Зонтик», «Молот», «До:дзи».

На ФОРЕКС особо важно:

1) никогда НЕ принимать решений на основе моделей, состоящих из одиночных свечей;

2) видеть ближайшее окружение свечей, окружающих модель, состоящую из одиночной свечи;

3) принимать решения с учетом общего контекста ситуации, складывающейся на графике цены;

4) всегда ориентироваться исключительно на более сложные модели японских свечей, состоящие из нескольких или даже множества свечей.

2. Модель «Зонтик» (М) имеет значение и «принимается в работу» только в том случае, если появляется у сильного уровня «сопротивления» (в идеале, – если на этой свече цена совершает «отбой» от уровня;

3. «Зонтик» информативен (и его имеет смысл брать в расчет и считать полноценной моделью «Зонтик на вершине» /М/) только в том случае, если появился действительно «на вершине рынка»… Только на самой «вершине» рынка «Зонтик» (М) проявляет свои свойства разворотной модели.

4. Появление «Зонтиков» в середине «повышательного» движения (где часто существуют удлинения) во многом зависит от ближайшего окружения свечей и местоположения цены (здесь важны и возникающие на пути уровни, и иные нюансы, например, то, что показывает индикатор ИШИМОКУ) и информирует лишь о конкретной фазе развития «повышательного» тренда, а не о развороте.

Примечание: Это очень важно понимать в том смысле, что следует избегать входов в позицию «SELL» непосредственно «с рынка» и только на основании модели «Зонтик», который трейдер по субъективным причинам принимает за разворотную модель на вершине. Очень часто такие «Зонтики» оказываются моделями, образовавшимися НЕ «на вершине рынка», а моделями «в середине повышательного тренда». И в таких случаях беда, если трейдер принимает решение войти в позицию «SELL», нафантазировав разворот рынка.

5. Появление модели «Зонтик на вершине» (М) может свидетельствовать НЕ только о развороте «ВНИЗ», НО и о трансформации повышательного («бычьего») тренда в «горизонтальный»… (как форму консолидации рынка перед разворотом «ВНИЗ»).

Примечание: Сколько будет длиться такая консолидация, никогда заранее не известно. И это несет дополнительные риски для трейдера, поспешившего войти в сделку «SELL» на основе модели, ошибочно принятой им за модель «Зонтик на вершине» (Б).

6. По модели «Зонтик на вершине» (М) на «среднесрочном» (рабочем) графике работаем (совершаем сделки «SELL» /«ПРОДАЖА»/) только в условиях:

1) явно созревшей «перекупленности» рынка на «среднесрочном» тайм-фрейме;

2) только в направлении выраженной «долгосрочной» понижательной («МЕДВЕЖЬЕЙ») тенденции на «долгосрочном» тайм-фрейме по А. Элдеру и(или) на графике СУПЕРТЕНДЕНЦИИ по Самойленко Н.В.;

3) только при «отбое» цены /Сверху «ВНИЗ»/ от явно выраженного уровня «СОПРОТИВЛЕНИЯ», отдавая предпочтение моделям с ЧЕРНЫМ телом свечи.

7. Исходим из того, что при повышении рынка и появлении модели «Зонтик» (М) В ОБЛАСТИ ВЫСОКИХ ЦЕН (особенно при «отбое» цены /Сверху «ВНИЗ»/ от явно выраженного уровня «СОПРОТИВЛЕНИЯ» и при наличии у модели белого цвета) существует МЕНЬШЕ шансов на разворот рынка, чем при появлении модели «Зонтик» (Б) на понижательном тренде.

XIII. О разнообразии модели «Зонтик на вершине» (М)…

1. Ориентируемся на классические (без верхней тени и с нижней тенью в 2/два/ раза больше тела свечи) модели «Зонтик на вершине» (М), примеры которых приведены в начальной части настоящего параграфа учебника.

Предпочтение отдаем моделям с черным телом, как более сильным на повышательном рынке.

Не оставляем без внимания и варианты из семейства моделей «Зонтик на вершине» (М) с малой верхней тенью, так как такие варианты модели встречаются (особенно часто на рынке ФОРЕКС).

Учитываем «контекст» рынка и конкретику момента, в который появилась модель.

2. Варианты модели «Зонтик на вершине» (М):

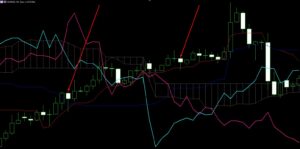

Рис. I_36.28.6.1._3

На рисунке I_36.28.6.1._3 (1-ЧАСОВОЙ график) приведен тот редкий случай, когда после модели из семейства «Зонтик на вершине» (М) рынок почти сразу пошел «ВНИЗ». Но, как видите, произошло это «сразу» с большой оговоркой. Следующая мощная «медвежья» свеча дала большую верхнюю тень, которая способна была сорвать любой умеренный и разумный Stop-Loss и принести убытки.

Разворот был обусловлен началом формирования графической модели «Двойная вершина – Дно». На модели «Зонтик на вершине» (М) рынок уперся в сильный уровень «СОПРОТИВЛЕНИЯ» (толстая линия красного цвета), начало которого обозначилось задолго до развития событий, которые читатель видит на рисунке I_36.28.6.1._3.

Сама модель «Зонтик на вершине» (М), приведенная на рисунке I_36.28.6.1._3, далека от «классического» варианта модели, который можно наблюдать на рисунке I_36.28.6.1._2. В приведенном на рисунке I_36.28.6.1._3 примере мы имеем модель с верхней тенью размером в 1,8 пункта (18 пипсов). По классике верхней тени у модели быть не должно. Впрочем, не забывайте, что модель взята с рынка ФОРЕКС, а на это виде рынков, как правило, нет свечей, у которых совсем нет теней (хотя бы в один пипс, но тень, чаще всего будет).

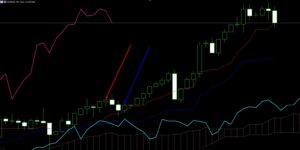

Рис. I_36.28.6.1._4

А вот на рисунке I_36.28.6.1._4 (6-ЧАСОВОЙ график) показано, как опасно доверять модели «Зонтик на вершине» (М) и входить в позицию SELL («ПРОДАЖА») без учета «контекста», который присутствует на рынке в момент формирования рассматриваемой модели.

Обратите внимание на модели «Зонтик на вершине» (М), обозначенные стрелками красного цвета.

Как показывает развитие событий, эти свечи оказались вовсе не моделями «Зонтик на вершине» (М), а просто свечами из серии моделей «Зонтик» (но уж точно не «Зонтик на вершине» рынка), хотя до их появления на графике рынок прошел существенное расстояние по направлению снизу «ВВЕРХ».

Приведенный пример показывает, как опасно входить в позицию «с рынка», а не «по ордерам».

Попытавшись войти в позицию SELL («ПРОДАЖА») «по ордерам» мы бы точно не смогли этого сделать. Как только рынок двинулся бы снова «ВВЕРХ» мы бы сняли приказы и рассмотрели возможность поменять позицию и войти в рынок в направлении движения «ВВЕРХ».

Опытные трейдеры вообще не стали бы рассматривать возможность «ПРОДАЖИ» после появления «Зонтиков», на которые указывают стрелки красного цвета.

И это притом, что «Зонтики» имели не белые («бычьи»), а черные («медвежьи») тела в обоих случаях… (а мы знаем, что на вершине рынка тело свечи с черным цветом сильнее тела с белым). Что уж говорить, если бы «Зонтики» в рассматриваемой ситуации были бы белого («бычьего») цвета…

Почему ?

Потому, что закрытие указанных «Зонтиков» само по себе не свидетельствовало о достижении рынком собственной вершины (значит и о моделях «Зонтик на вершине» /М/ тоже речи быть не могло, а речь могла идти лишь о простых… недостаточно информативных «Зонтиках»… в движении… отражающих лишь некоторые настроения рынка и сомнения его участников).

Потому, что в момент формирования первой свечи линия, указывающая направление тренда (линия Тенкан индикатора ИШИМОКУ) смотрела «ВВЕРХ», явно намереваясь сформировать сигнал «Золотой крест», при наличии которого уж точно «ПРОДАВАТЬ» нельзя.

Еще более сомнителен был бы вход в позицию SELL после появления второй свечи «Зонтик», так как свеча эта появилась в позиции «Золотой крест» индикатора ИШИМОКУ, а мы знаем, что против крестов ИШИМОКУ работать нельзя.

Как показывает развитие событий, и после первого «Зонтика», и после второго, рынок не развернулся, а пошел дальше «ВВЕРХ» (хотя до этого уже довольно долго итак шел снизу «ВВЕРХ» и, казалось бы, должен был выдохнуться).

Вот и получается, что использовать «Зонтики» для принятия решений без «контекста» рынка и без учета того, куда смотрят важнейшие индикаторы, никак нельзя потому, как не только убытки можно понести, но и вполне себе хорошие возможности заработать, поддержав тренд «ВВЕРХ» тоже упустить можно.

Если учесть, что в последнем случае мы привели примеры «Зонтиков» на 6-ЧАСОВОМ графике, то можно предположить, какой большой пробег рынка по направлению «ВВЕРХ» имел место быть на этом графике.

Рис. I_36.28.6.1._5

Посмотрите, какой хороший «Зонтик» с белым («бычьим») телом мы видим на рисунке I_36.28.6.1._5…

Но это точно не «Зонтик на вершине» (М).

И дело здесь не только в том, что тело у «Зонтика» белое, а в том, что «контекст» рынка (наличие базового сигнала «Парад линий», при котором цена оказалась выше линий Тенкан, Киджун, Сенкоу Спан А и Сенкоу Спан В) «высказался» категорически против сделки «SELL» («ПРОДАЖА»), а наоборот, требовал от нас («контекст» рынка требовал) рассмотреть возможность войти в рынок в позицию «BUY» («ПОКУПКА»).

И действительно, после небольшой коррекции рынка и отката цены к линии Тенкан, произошел «Отбой» цены от линии Тенкан (по направлению снизу «ВВЕРХ»), «истинность» которого подтвердила модель японских свечей из семейства «Проникающие линии» или что-то в этом роде.

Сигнальной свечой для входа в позицию «BUY» («ПОКУПКА») является свеча, на которую указывает стрелка синего цвета.

Посмотрите, какой хороший трейд произошел после этой модели японских свечей… Прибыль могла быть просто ошеломительной…

(С) Самойленко Н.В.

Декабрь 7th, 2020

Декабрь 7th, 2020  snv

snv  Опубликовано в рубрике

Опубликовано в рубрике  Теги:

Теги: